中国乙肝治疗用药的市场规模、用药需求及市场份额分析

一、我国是乙肝大国,用药需求巨大 2.1 乙肝发病率高,社会负担重

乙肝是病毒性肝炎的一种。病毒性肝炎可分为七类:甲肝、乙肝、丙肝、丁肝、戊肝、己肝、庚肝, 其中乙型肝炎患病率最高。患者感染乙型肝炎病毒(HBV),导致自身肝脏发生病变,最终继发 引起多器官损害。

乙肝是我国社会负担最大的疾病之一。目前,我国约有 1 亿左右的人群为乙肝病毒携带者,约占 我国总人口数的 8%-10%,慢性乙肝患者(肝脏已出现炎性病变)约 2000 万人。

乙肝病毒的传染性非常强,其可通过血液、唾液等途径传播,传染性是艾滋病毒的 100 倍,这是我国为乙肝患病大国的主要原因。同时,乙肝病毒对患者的危害很大。患者感染乙肝病毒后,短期 内对身体健康并不会造成很大的损失,而发病时,往往已发展成慢性乙肝,治疗困难,且预后较差。

近年来,随着新生儿乙肝疫苗接种率的提高,我国儿童乙肝患病率明显下降。1992 年 1 月 1 日, 我国开始实施新生儿接种乙肝疫苗政策(但疫苗接种需自费)。2002 年 1 月 1 日,我国将乙型肝 炎疫苗纳入计划免疫。2005 年 6 月 1 日,新生儿乙肝疫苗完全免费。根据 2015 年卫生统计年鉴 数据,自我国儿童接种乙型肝炎疫苗以后,病毒性肝炎发病率从 1982 年的 8%-15% 降低至 2015 年的 1%以下。

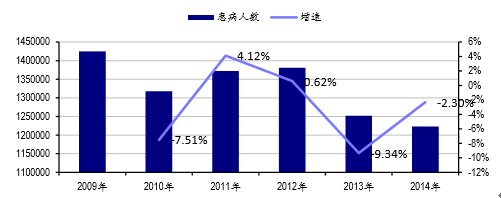

然而,我国乙肝患病的形势依然严峻。对于 20-59 岁人群,由于其乙肝疫苗普种率低,病毒携带 者数量很高。根据《2015 年中国卫生和计划生育统计年鉴》数据,我国乙肝的携带者人数的统计, 在 2012 年和 2013 年呈升高的趋势。随着我国医疗保障体系的不断完善,越来越多原本隐匿存在 的乙肝患者被陆续检测发现。

2009-2014 年我国乙肝携带者人数及增速

数据来源:公开数据整理

2013 年不同类型病毒性肝炎占比

数据来源:公开数据整理

相关报告:智研咨询发布的《2017-2022年中国乙肝用药市场分析及发展趋势研究报告》

二、乙肝用药市场规模广阔,未来将继续保持高增长态势

抗乙肝用药治疗费用较高,且患者需要长期服药,乙肝用药市场空间广阔。

慢性乙肝患者需要长期服药。与一般药品相比,抗乙肝病毒药物价格普遍较高,患者治疗乙肝的平 均月费用约 550 元。通常情况下,乙肝患者需至少持续服药 2 年左右时间才能较稳定的控制病情,但目前,我国慢性乙肝患者坚持长期服药的依从性并不高。根据《中国慢性乙肝防治指南》中的统 计数据,在口服抗乙肝药物患者中,约 63%的患者出现自行停药现象,其中约 57%的患者病情加

重。患者自行停药,不仅不能起到治疗作用,而且还可能加速乙肝病毒耐药性的发生,甚至使病毒复制反弹,导致病情加重。一旦患者发生耐药,患者将加大剂量或者换药,从而进一步增加治疗成 本。

抗乙肝用药月费用较高(根据 2015 年数据)

| 药品 | 月费用 |

| 拉米夫定 | 400元/月 |

| 恩替卡韦 | 820元/月 |

| 阿德福韦酯 | 500元/月 |

| 替诺福韦酯 | 490元/月(根据药品价格谈判后的价格,谈判前为1470元/月) |

数据来源:公开数据整理

目前,我国大部分乙肝患者治疗观念存在误区,未得到适当的治疗,随着患者对乙肝认识的提高,乙肝市场有望进一步扩容。由于乙肝病毒具有隐匿性的特点,患者在感染后相当长一段时间内并无明显患病症状,导致部分乙肝患者疏于治疗或不愿治疗。由于乙肝病毒高耐药性和变异性的特点,目前在世界范围内尚无彻底治愈慢性乙肝的特效药,所以及早发现、及早治疗对乙肝患者的健康非常重要。随着我国居民收入水平和健康意识的提高,治疗水平也将不断提到,将为乙肝用药市场带 来新的增量。

近年来,我国治疗乙肝用药的市场规模已从 2011 年的 68.81 亿元增长到 2015 年的 162.76 亿元, CAGR 为 22.4%,增速较快。其中医院市场是肝病药物销售的主要渠道,市场份额占比约为 80%。 预计到 2020 年我国乙肝用药市场规模将达到 200 亿元。

我国抗乙肝用药市场规模

数据来源:公开数据整理

三、 核苷类药物逐渐成为治疗乙肝的主流用药

根据中国 2015 年《慢性乙型肝炎防治指南》,乙肝治疗药物主要分为两类:干扰素类和核苷类。 用于慢性乙肝治疗的干扰素主要有 IFN-α和 PegIFN-α。由于干扰素的副作用较大,目前临床上 更多使用的是核苷类药物。在我国,核苷类乙肝用药约占乙肝用药市场的 80%,逐渐成为治疗乙 肝的主流用药。 常用的核苷类药物主要有拉米夫定、阿德福韦酯、恩替卡韦、替诺福韦酯等。

目前我国治疗乙肝的药物及功能

| 类别 | 代表药品 | 作用 | |

| 抗病毒类,目前主流用药 | 核苷类 | 拉米夫定、阿德福韦酯、恩替卡韦、替诺福韦酯、替比夫定 | 通过影响病毒的核酸链、影响乙型肝炎病毒的合成 |

| 干扰素 | 聚乙二醇干扰素α—2a,干扰素—α | 通过细胞表面受体产生抗病毒蛋白,干扰乙肝病毒的复制 | |

| 降酶退黄类 | 苦参碱、护肝片、茵白肝炎胶囊 | 缓解炎症,但不能减少体内病毒含量 | |

| 免疫调节类 | 核糖核酸 | 提高慢性乙肝患者的免疫能力,多为辅助用药 | |

| 其他辅助类 | 复方甘草酸 | 有降低血液中乙肝病毒含量的功能,但不能从根本上杀死肝细胞内的乙肝病毒 | |

数据来源:公开数据整理

1、干扰素-α治疗

干扰素是一种多功能蛋白质,属于人体天然免疫的重要组成部分。干扰素与位于细胞表面的干扰素受体结合后,可抑制乙肝炎病毒在细胞内的组装和复制,进而控制患者血清中的病毒水平,达到治 疗乙肝的效果。目前,我国已经批准上市的干扰素有普通干扰素(IFN-α)和聚乙二醇化干扰素 (PegIFN-α)。

然而,干扰素并不是治疗乙肝的最佳药物。首先,从国外临床研究结果上看,干扰素只对 61%的亚洲人群有效。其次,使用干扰素治疗乙型肝炎的副作用较大。这使干扰素在国外逐渐成为治疗慢 性乙肝的二线用药,或与核苷类药物联合使用。除此之外,干扰素需要注射,便利性较差。

2、核苷类药物

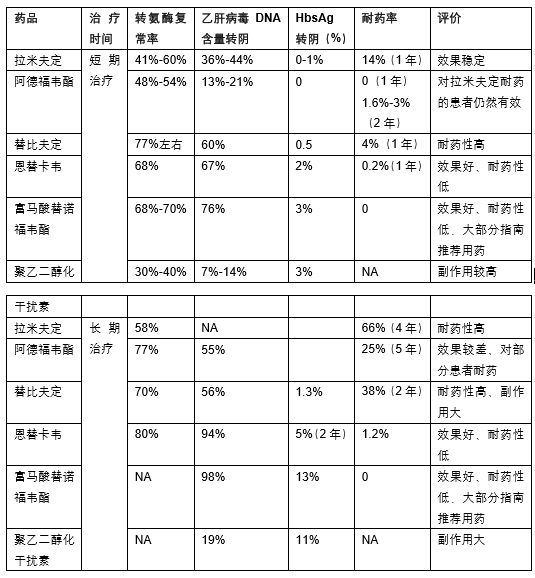

目前,核苷类药物已经成为国际上治疗乙肝的主流用药。在中华医学会定制的《2015 年中国慢性乙型肝炎防治指南》中,推荐核苷类抗病毒药物为治疗慢性乙肝的首选品种,并建议与干扰素、免疫调节剂、保肝护肝类药物联合治疗。临床上治疗乙肝常用的核苷类药物主要有五种,分别为拉米夫定、阿德福韦酯、替比夫定、恩替卡韦、替诺福韦。近年来,各国的乙肝治疗指南更倾向推荐恩 替卡韦、富马酸替诺福韦酯治疗慢性乙肝。

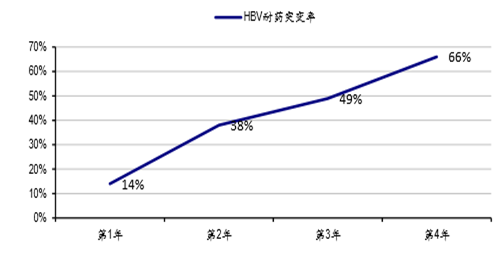

拉米夫定是第一代核苷类抗病毒药物,上市时间最早。根据国内外随机对照临床试验结果,每日 1 次口服 100mg 拉米夫定可明显抑制血液中乙肝病毒 DNA 水平。拉米夫定的劣势在于,随着治疗 时间的延长,病毒的耐药发生率较高。研究表明,使用拉米夫定治疗 4 年后,患者的耐药率高达 66%。

HBV 耐药突变率随着拉米夫定治疗时间的变化

数据来源:公开数据整理

3、阿德福韦酯

阿德福韦酯属于二代核苷类抗病药物,其对大部分拉米夫定耐药的患者有效。但阿德福韦起效慢,且对患者肾脏的负担较大。在病毒耐药性方面,与拉米夫定相比虽然有所降低,但如果长期使用, 部分患者也会产生耐药风险。国外临床实验表明,使用阿德福韦酯治疗 5 年,患者的累积耐药基 因突变发生率为 29%。 目前,在国外临床上更广泛使用的药物为恩替卡韦和富马酸替诺福韦酯。二者不仅治疗效果较好(短 期治疗和长期治疗均有效),且患者体内乙肝病毒发生耐药突变的概率低(恩替卡韦 5 年累计耐 药率 1.2%,替诺福韦酯的 5 年累计耐药率为 0)。各国治疗乙肝的相关指南,如日本、美国、加 拿大等国指南,均将恩替卡韦和富马酸替诺福韦酯作为治疗乙肝的一线用药。

各种抗病毒治疗药物对 HBeAg (乙肝 e 抗原)阳性的慢性乙型肝炎患者的疗效汇总

数据来源:公开数据整理

国外慢性乙肝治疗用药指南

| 国家 | 指南说明 |

| 美国 | 美国《AASLD乙肝治疗指南》推荐,乙肝患者初始治疗可使用已被批准的6种抗病毒药物,但拉米夫定和替比夫定由于高耐药发生率而不被推荐优先使用,肝硬化患者慎用或禁用干扰素。指南还指出,恩替卡韦和替诺福韦酯均为强效抗病毒药物,替诺福韦酯的耐药率发生率最低,二者均可作为治疗慢性乙肝的一线药物。 |

| 加拿大 | 《加拿大乙肝治疗指南》推荐对于病毒载量低的慢性乙肝患者,可使用6种已被批准的药物进行治疗,而对于高病毒载量的患者,推荐恩替卡韦或者替诺福韦进行治疗。加拿大指南评价恩替卡韦是具有最强的抗病毒能力和最低耐药发生率的抗病毒药物,可以作为无论处于何种病毒载量水平的慢性乙肝患者一线治疗的选择。对于拉米夫定,由于其高耐药率,不再适合作为慢性乙肝一线治疗的选择。 |

| 日本 | 对初治慢性乙肝患者,推荐抗病毒治疗的原则是采用干扰素、类固醇、核苷类药物联合治疗。当患者肝脏出现病理改变后,使用恩替卡韦或替诺福韦治疗为标准治疗。 |

数据来源:公开数据整理

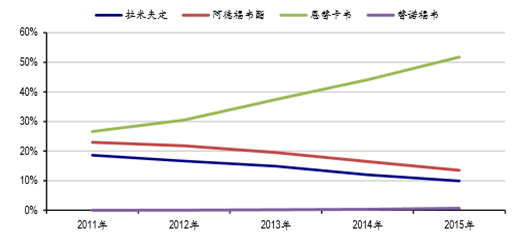

由于替诺福韦上市时间短,恩替卡韦一支独秀,在我国核苷类抗乙肝药物的市场中,份额逐渐升高, 已经成为我国治疗乙肝的主要用药。根据 IMS 数据,2015 年,恩替卡韦的销售额约占抗乙肝药物 市场的 52%。而拉米夫定和阿德福韦酯的市场份额逐渐降低,二者市场份额合计约占 30%左右。 替诺福韦由于此前价格较高,且不在医保(没有赶上 09 年医保调整),目前市场份额还较小。

2011-2015 年不同类核苷类抗乙肝药物市场份额变化

数据来源:公开数据整理

4、核苷类抗乙肝药物市场竞争格局基本稳定

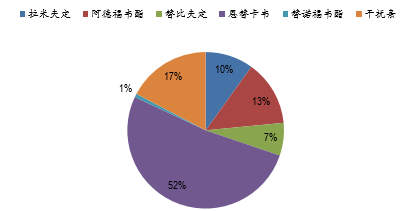

在我国抗乙肝药物市场中,恩替卡韦已经成为我国治疗乙肝的主要用药。根据 IMS 数据,2015 年, 恩替卡韦的销售额约占抗乙肝药物市场的 52%,其次是干扰素类药物,占比约 17%,而拉米夫定 和阿德福韦酯用药只在 20%左右。

2015 年各抗乙肝类药物销售占比

数据来源:公开数据整理

在我国,恩替卡韦之所以如此成功,与其上市时的市场形势密不可分。在恩替卡韦上市之前,乙肝治疗用药主要以阿德福韦酯和拉米夫定为主,但二者都有比较明显的缺陷。拉米夫定的耐药性较高,而阿德福韦酯对患者肾功能的损害较大。而恩替卡韦在这两方面表现较阿德福韦酯和拉米夫定优秀, 一方面恩替卡韦耐药率很低(5 年累计耐药率为 1.2%),另一方面,其副作用较小。所以恩替卡 韦上市后被患者和临床医生广泛接受。加之恩替卡韦纳入 09 年医保目录,促使其销量快速上升。

虽然替诺福韦酯是一个非常好的品种,但有三个原因导致其此前放量速度不及恩替卡韦: 1、竞争态势:恩替卡韦对拉米夫定和阿德福韦酯的优势明显,因此替代的速度很快;而替诺福韦 与恩替卡韦相比,虽然耐药率更低(替诺福韦酯 5 年耐药率接近为 0),但两者差异不那么显著(恩 替卡韦 5 年耐药率为 1.2%)。2、支付能力:替诺福韦酯价格较贵,且没有纳入医保目录,而恩 替卡韦纳入 09 版的医保目录,可以报销。3、推广力度:目前,替诺福韦酯在国内只有葛兰素史 克一家销售,国内尚未有仿制药,2013 年 GSK 的商业贿赂事件对其销售产生影响。这与恩替卡 韦不同,后者有原研企业和多家仿制药企业共同培育市场。

然而,这一现状正在改变,替诺福韦正在接近其快速放量的临界点。

四、我国抗乙肝药物市场的竞争情况

我国乙肝药物市场集中度较高,2015 年企业 CR10 为 91.54%。其中,江苏正大天晴药所占市场 份额最高,约 26.4%;其次是美国百时美施贵宝(BMS),市场份额约 19.9%。广生堂是我国第 二大乙肝药物厂商,市场份额 3.8%。

目前,龙头公司如正大天晴、广生堂、施贵宝等已经有较强的品牌优势,且与肝病专家建立了良好 的学术合作关系,形成了对于新进入者的高门槛

2015 年我国 IMS 终端医院乙肝药物销售前十家企业

| 排名 | 厂家 | 商品名 | 通用名 | 2015年终端 | 医院销售额 | 所占市场份额 |

| 1 | 江苏正大天晴 | 润众 | 恩替卡韦分散片 | 19.84 | 亿元 | 26.40% |

| 马来酸恩替卡韦 | 片 | 6766 | 万元 | - | ||

| 恩替卡韦胶囊 | 493 | 万元 | - | - | ||

| 阿德福韦酯 | 3.65 | 亿元 | - | - | ||

| 2 | 施贵宝 | 博路定 | 恩替卡韦片 | 18.19 | 亿元 | 19.90% |

| 3 | 罗氏制药 | 派罗欣 | 聚乙二醇干扰素α-2a | 10.15 | 亿元 | 11.10% |

| 4 | 葛兰素 | 贺普丁 | 拉米夫定 | 6.77 | 亿元 | 11.10% |

| 贺维力 | 阿德福韦酯片 | 2.72 | 亿元 | - | ||

| 益平维 | 拉米夫定片 | 101 | 万元 | - | ||

| 双汰芝 | 齐多夫定/拉米 | 夫定 | 31.7 | 万元 | ||

| 克韦滋 | 阿巴卡韦拉米夫 | 定片 | 11.9 | 万 | ||

| 韦瑞德 | 富马酸替诺福韦 | 二吡呋酯片 | 6477 | 万元 | ||

| 5 | 诺华制药 | 素比伏 | 替比夫定片 | 6.18 | 亿元 | 6.70% |

| 6 | 美国先灵葆雅 | 派罗欣 | 聚乙二醇干扰素α-2a | 3.66 | 亿元 | 4.60% |

| 6 | 美国先灵葆雅 | 佩乐能 | 聚乙二醇干扰素α-2b | 5643 | 万元 | - |

| 7 | 广生堂 | 贺甘定 | 拉米夫定片 | 5369 | 万元 | 3.80% |

| 阿甘定 | 阿德福韦酯片 | 8787 | 万元 | - | ||

| 恩甘定 | 恩替卡韦胶囊 | 2.09 | 亿元 | - | ||

| 8 | 江西青峰药业有限公司 | 维力青 | 恩替卡韦片 | 2.88 | 亿元 | 3.10% |

| 9 | 苏州东瑞制药有限公司 | 雷易得 | 恩替卡韦片 | 2.6 | 亿元 | 2.80% |

| 10 | 天津药物研究院药业有限公司 | 代丁 | 阿德福韦酯片 | 1.7 | 亿元 | 1.90% |

- 评论